債券投資ってどうやって儲けるんですか? 【教えて!福室先生 #1】

債券運用に長い間関わってきた債券のプロでありレオスの債券戦略部長である福室に、債券はなんとなく知ってはいるけど実際に運用はしたことがないレオス社員友利が、債券投資についての疑問点をぶつけていきます。あまり身近でない債券投資について福室先生から一緒に学んでいきましょう!

<プロフィール>

福室 光生(ふくむろ みつお)

1995年、欧州系証券会社で金融キャリアをスタート。その後、JPモルガン証券、UBS証券にて債券トレーディングに従事。2020年、レオス・キャピタルワークス入社。同年、債券戦略部長に就任。国債トレーディングの経験が長く、現物からデリバティブまで債券運用に精通している。

友利 駿介(ともり しゅんすけ)

2016年に国内大手資産運用会社に入社し、2019年からレオス・キャピタルワークスへ転職。現在はダイレクト営業部、パートナー営業部、未来事業室を兼務。「投資と上手に付き合う方法」好評連載中です!

はじめまして。本連載の聞き手を務めます友利と申します。

今日から、「教えて!福室先生」という連載をスタートします。「債券」ってあまりなじみがないですよね。私も金融業界で働くうえである程度知識としては知っているものの、いまだによく分かっていないことも多いので、本連載を通じて読者の皆さんと一緒に債券投資、債券運用について勉強していけたらと思います!

債券投資ってどうやって儲けるの?

友利:

では、福室先生、早速よろしくお願いいたします。まず聞きたいのですが、債券投資ってどうやって儲けるものなんでしょうか?株式だと投資した企業の業績がよくなって株価が上がって儲かるみたいなイメージがあるんですが……。

福室:

この連載のタイトルと私の呼び名がちょっと気になるんですが、よろしくお願いします。

いきなり答えにくい質問ですね~。債券に投資をするとクーポンをもらうことができます。債券はいわば借金の借用証書のようなもので、人にお金を貸したら利息がついて戻ってくるように、クーポンという利息を受け取ることができるんですよね。基本的にこの利息の金額はあらかじめ決まっています。

そして、債券には満期と呼ばれる期限があって、満期を迎えると元本としてあらかじめ決まった金額を受け取ることができます。このことを償還と呼びます。

クーポンや元本は、債券を持っている人に対して、債券を発行してお金を借りた国や企業が支払うという仕組みになっています。

友利:

専門用語がたくさん飛び出しましたね。

債券とは何かという話は当社の深町さんが分かりやすく説明している動画があるので、読者の方にもぜひご覧になっていただけたらと思います。

福室先生の話をまとめると、利息を払ってもらう約束で人にお金を貸して、その人がちゃんと利息も払ってお金を返してくれたら利息分は儲かるので、債券投資も同じような仕組みで儲かるということですよね?

福室:

だいたいそんな感じですが、借金と違うのは、債券は株式と同じく他の人に売ったり他の人から買ったりすることができるところですかね……。ややこしいのでこのあたりはまた説明します。

友利:

なるほど。確かにややこしそうなので後回しにしましょう(笑)。

用語MEMO

| ・クーポン: | 債券の利息のこと。決まった金額になることが多いが、クーポンのない債券やクーポンが変動する債券もある。 |

| ・元本 : | 元手になるお金のこと。債券では額面金額とも呼ばれ、債券を発行した国や企業が、債券を発行した際に借りた金額のことを指す。満期が来ると元本が払い戻される。 |

| ・満期 : | 債券の期限のこと。基本的に債券はそれぞれ期限が決まっており、満期を迎えると元本が払い戻される。償還期限とも言う。 |

| ・償還 : | 債券が満期を迎えること。償還時には債券の保有者に元本が払い戻される。 |

債券投資で損をするのはどういうとき?

友利:

個人のお金の貸し借りだと、お金を借りたのに踏み倒す人もいて、貸した人が損をするということもあると思うのですが、債券投資で損をする場面も同じようなものなのでしょうか?

福室:

債券を発行する国や企業のことを発行体と呼ぶのですが、発行体がクーポンや元本を支払えるだけのお金を持っているかどうかがポイントになります。

アメリカの国債や日本の国債といった、経済基盤が強固な先進国が発行する債券は、クーポンや元本を決められたとおりに受け取ることができる可能性が高いということになります。

ただし、債券を発行した企業の業績が悪化した場合など、発行体がお金を支払えずに、クーポンや元本を決められたとおりに受け取ることができなくなることがあります。借りた側の状況によっては貸したお金が返ってこないということはありえるわけです。

そういった、発行体がクーポンや元本を支払えない状態になることをデフォルトと呼びます。

友利:

本来受け取れるはずのクーポンや元本が受け取れないと、投資家としては大損ですよね?

福室:

そうですね。投資家としてはデフォルトが起こると損失を被ることになります。

投資家はデフォルトによる損失を避けたいので、債券に投資をするときは、発行体がクーポンや元本をきちんと支払えそうかということをチェックします。発行体がデフォルトしてしまうリスクが信用リスクで、債券投資家は債券の信用リスクの大きさを気にしているわけです。信用リスクが高いと思われた債券の価値は低く、信用リスクが低いと思われた債券の価値は高くなります。

友利:

なるほど。デフォルトが起こると損をするから、デフォルトが起こりそうかどうかをチェックしながら投資をするのが大切なのですね。

用語MEMO

| ・発行体 : | 債券を発行する国や企業などのこと。 |

| ・デフォルト: | 債券の発行体がクーポンや元本を決められたとおりに支払えなくなること。クーポンや元本の支払いが遅れたり、満額支払えなかったりする場合がある。債務不履行とも呼ばれる。 |

| ・信用リスク: | デフォルトに陥るリスク。信用リスクが高いことを信用力が低い、信用リスクが低いことを信用力が高いと表現することもある。 |

信用リスクを見抜くにはどうしたらよい?

友利:

デフォルトが起こりそうかどうかをチェックするということですが、信用リスクを見抜くにはどうしたらいいんでしょうか?

福室:

投資をする際には、発行体の支払い能力などを十分に調査しないといけません。

信用リスクの指標としては格付があります。格付とは、格付機関という専門機関が、債券や発行体を分析して、その信用力をわかりやすい記号でランクづけしたものです。アルファベットで、AAA、AA、A、BBB、BBというように表され、AAAだと最も信用リスクが低くなります。

格付機関はいくつかあって、ムーディーズ、スタンダード・アンド・プアーズ、フィッチ・レーティングスが有名ですね。

友利:

福室先生が運用しているファンド(ひふみグローバル債券マザーファンド)の格付はひふみらいとやまるごとひふみの月次運用レポートにも載っていますよね。2021年5月末だとファンドの信用リスクはどれくらいあるのでしょうか?

福室:

BBB以上の格付は投資適格格付と呼ばれていて、信用リスクが比較的低いと言われています。2021年5月末のポートフォリオだと、投資している債券の格付は全てBBB以上ですから、あまり信用リスクは高くないということになります。

友利:

デフォルトによる損失が生じにくいポートフォリオになっているということですね。

福室:

ファンド自体、あまり信用リスクを高めないようなコンセプトになっていることもありますが、市場環境等を見ながら投資した結果、今のところ信用リスクは低めですね。ただ、格付が高いからと言って必ずデフォルトが起きないとも限らないので、保有している債券の信用リスクには常に注意して運用しています。

友利:

頼もしいお言葉ですね!

用語MEMO

| ・格付 : | 格付機関が債券の信用リスクを分析してランク付けしたもの。アルファベットで表される。 |

| ・格付機関: | 格付を付与する民間の専門機関。代表的な格付機関にムーディーズ、スタンダード・アンド・プアーズ、フィッチ・レーティングスがある。 |

債券投資ってどれくらい儲かるの?

友利:

デフォルトが起きなかった場合、あらかじめ決まった金額をクーポンや元本として受け取れるということですが、実際どれくらい儲かるものなのでしょうか?

福室:

最終利回りが債券投資におけるリターンの一つの目安になります。最終利回りとは、債券を購入したとき、購入のために投資家が支払った金額に対して、債券を満期まで保有したときに受け取るクーポンや元本によってどれくらいのリターンが得られるかという指標です。

友利:

直感的には理解しにくい概念ですね……。

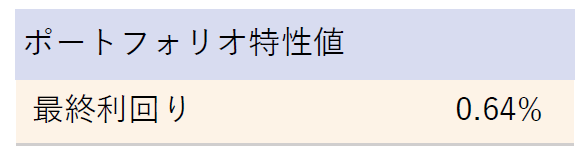

2021年5月末の月次運用レポートによると、福室先生のファンドの最終利回りは0.64%と書いていますね。「※」で書いていることを読んでもなかなか難しいのですが、これはどういう意味なんでしょうか?

※「ポートフォリオ特性値」は、ファンドの組入債券等(現金等を含む)の各特性値(最終利回り、デュレーション)を、その組入比率で加重平均したものです 。(Bloombergの情報を基にレオス・キャピタルワークス株式会社作成)

※最終利回りは、ファンドが投資している債券等の特性を示すために各債券の利回りから算出したものであり、ファンドの運用成果を示唆、保証するものではありません。

福室:

これは、もし今持っている債券を満期まで持つと1年で0.64%のリターンが得られるということです。

友利:

それなら分かりやすいですね!でも100万円投資すると1年で得られるリターンは6,400円……?言いにくいんですがちょっと少ないんじゃ……。

福室:

でも、定期預金の金利などと比較するとすごく高いと思いますよ(笑)。

また、満期まで保有すると決めて運用しているわけではないのです。そのため、リターンは最終利回りどおりにはなりません。

友利:

満期まで保有しないということは、満期が来るまでに今持っている債券を売却するということですか?

福室:

そのとおりです。もちろん満期まで保有する場合もあると思いますが。

友利:

債券を売却するかどうかとか、いつどのように売却するかといったことはどうやって判断しているのでしょうか?

福室:

そこがアクティブ運用の醍醐味なのです。これからこの連載で存分にお伝えできたらと思います。

友利:

上手くかわされてしまいましたが、次回以降も必見ですね(笑)。次回もよろしくお願いします!

福室:

よろしくお願いします。

用語MEMO

| ・最終利回り: | 債券を購入して満期まで保有した場合の利回りのこと。投資金額に対して年何%のリターンがあるかで表される。ファンドの場合は、保有している債券の組入比率に対する加重平均の値で表される。 |

同じタグの記事を検索

#教えて!福室先生