東証1部がなくなる?TOPIXが変わる?「東証の市場区分再編」

みなさんこんにちは。経済調査室の橋本です。こちらの連載「みんなの経済マップ」では、はじめて経済の話題に触れる初級者の方から、もう一歩踏み込んで知りたい中級者の方へむけて、いま注目のテーマについてお伝えします。第4回のテーマは「東証の市場区分再編」です。2022年4月から見直される東京証券取引所(東証)の市場区分はどのように変わるのか、その影響などをお伝えします。

<プロフィール>

地方銀行を経て、2018年レオス入社。パートナー営業部にて国内外の金融機関、機関投資家への投信および投資顧問営業に従事。

2020年より経済調査室にて、経済や株式市場の調査を行なう。

今回のポイント

- 東証1部がなくなる?

- TOPIXが変わる?

- 再編への課題と期待

東証1部がなくなる?

2022年4月、東京証券取引所(東証)の市場区分が変わります。

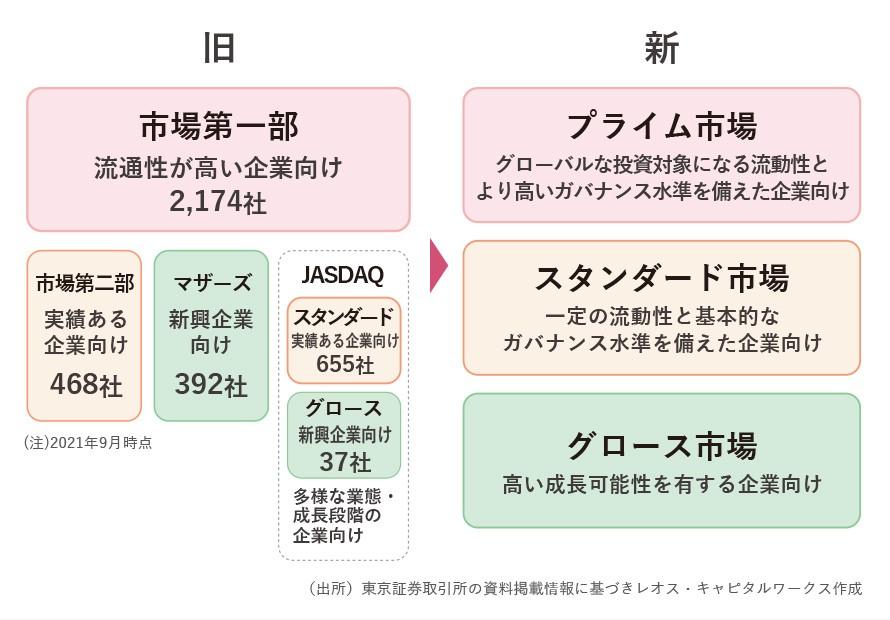

その結果、東証1部、2部などはなくなり、現在ある5つの市場区分は、プライム・スタンダード・グロースの3市場に再編されます。

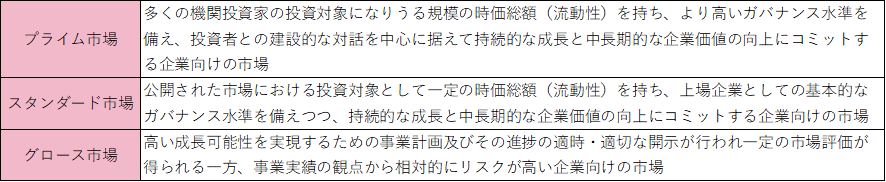

各市場のコンセプトを明確化し、投資家にとっての利便性を向上させ、海外含む多くの投資資金を呼び込むなどの狙いがあります。

「東証1部に上場している」ということをブランドと捉えている企業には今回の変更で採用や営業活動の面でも影響があるでしょう。

また、私たちの身近なところでは、例えば住宅ローンを組む時に、自身が勤める会社の上場区分のチェック欄で、「東証1部」にチェックを付けていたところが、今後は「プライム」にチェックを付ける、といったことになります。

特に注目されるのは、現在市場1部にいる企業が、そのまま最上位のプライム市場へ行けるのか、それともスタンダード市場へ移ることになるのか、という点です。

これまで、業績や株価が低迷し、また株式売買の流動性が低いまま1部上場であり続けていた銘柄も存在し、今回再編のふるいにかけることでスタンダード市場へある種「格下げ」とも捉えられる企業も出ることになります。

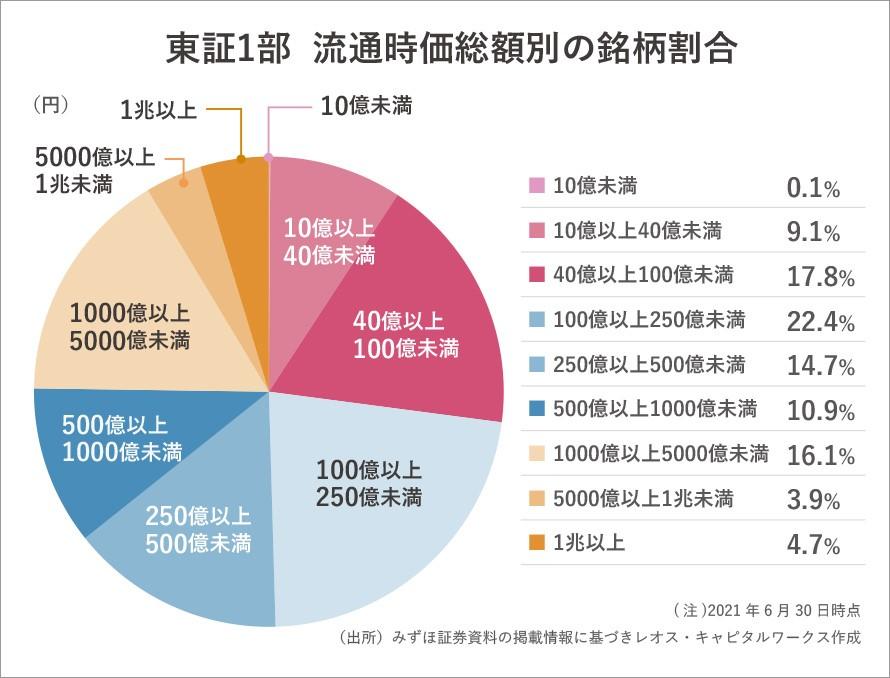

とりわけ企業にとって難しいのが、「流通時価総額100億円以上」(従来は直接上場で10億円以上、1部指定で20億円以上)、「流通株式比率35%以上」といった基準です。

流通株式とは、簡単にいえば、市場に出回り売買の対象となる株式です。

一方で、大株主や役員の所有する株式、企業自身が所有する自己株式などは固定株式で流通可能性が低いので、それらを除いて算出します。この除外項目に、新たに「国内の普通銀行・保険会社・事業法人等が所有する株式」や「その他東証が固定的と認める株式」が追加されるため、企業にとっては基準が厳しくなります。

2021年7月9日に東証は、これらを含む基準を満たすか調べた1次判定の結果を、上場各社へ通知しました。結果では、6月末時点で東証1部に上場する2191社のうち、プライムの基準に該当しないのは664社と約3割にのぼりました。

ただし、選択先の上場維持基準に適合していない場合は、「上場維持基準の適合に向けた計画書」を提出することで、「経過措置」が適用されます。

2022年4月の移行日時点で流通時価総額は10億円以上、流通株式比率は5%以上といった基準を満たせばプライム残留が認められる措置です。

現在は各上場企業が、選択する市場を申請している最中です。各企業がどの区分になるのかは、2022年1月11日に発表予定です。

TOPIXが変わる?

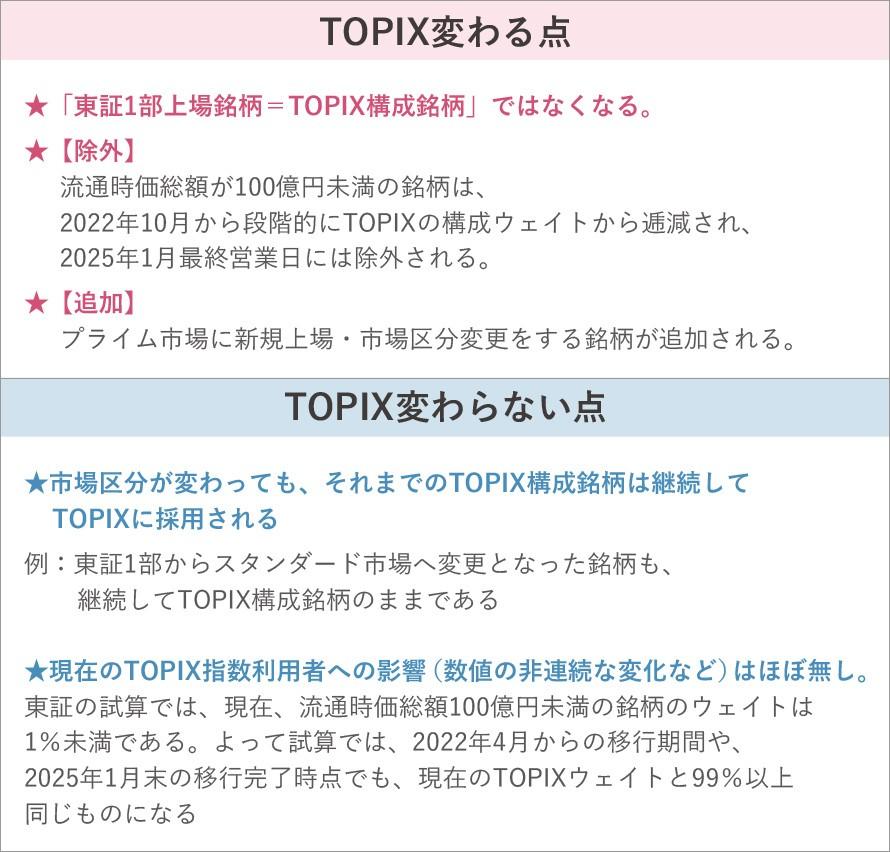

次に「指数」についてです。これまでは「東証1部上場銘柄」イコール「TOPIX構成銘柄」でした。しかし2022年4月以降は、市場区分とTOPIXが切り離されます。

現在1部に所属する企業でプライムへ移行する企業はTOPIXに継続採用されます。また、現在1部に所属する企業でスタンダードに行く企業であっても一旦はTOPIXに残ります(継続採用された銘柄であっても、流通時価総額100億円未満の企業は、段階的にウェイトが逓減され、最終的には2025年1月にTOPIXから外れます)。また現在1部以外に所属し、プライム市場を選択した銘柄は、2022年5月最終営業日にTOPIXに追加されます。

TOPIXに関して変わる点・変わらない点について、主なものは下段の図にまとめました。

すでにインデックス投資やつみたてなどでTOPIXに連動する商品を活用されている方が気になるのは、変更によって指数の数字に変化が起きるのか(来年4月4日に突然、TOPIXに紐づく資産の評価額が10%減る・増えるようなことが起きるのか)といった点でしょうが、その心配は無いようです。

また、新市場別の指数(プライム、スタンダード、グロース市場指数)なども算出が開始されます。

再編への課題と期待

再編への課題と期待はいくつか考えられます。

まず課題としてあげられるのは、プライム市場への上場基準が緩いのではないか、という点です。

海外にはGAFAMなど時価総額100兆円を超える企業があるなか、プライム市場への上場基準は「流通時価総額100億円以上」です。

「100億円以上で選別しました」といっても海外投資家にとって印象は薄いかもしれません。インパクトが無く、以前の焼き直しに見える可能性があります。

次に、企業の業績や株価の伸びを必ずしも促すものとはならない可能性が考えられます。

これまで日本の株式市場の課題として、例えば米国では超大企業でも株価の伸びが高いことと比較し、日本では大企業ではあるけれど株価の伸びが低調である企業も多い、ということがあげられていました。

同時にTOPIXの課題としても、銘柄の入れ替えがなく、業績・株価が低迷している企業も指数に入り続けている点が指摘されていました。

例えば再編後、「プライム市場は相変わらず“大きいけれど株価が伸びない”」、「スタンダード市場は特徴が曖昧で、かつ東証1部からある種「格下げ」と捉えられてしまう企業も含まれるため、ここが株価の伸びを期待できるのかというと疑問も残る」、「グロース市場はコンセプトはわかりやすく、中長期で見ると“化ける”可能性を持った企業群」ということになれば、グロース市場指数(およびプライム市場のグロース企業群)だけがパフォーマンスが良い、ということにもなりかねません。

昨今では、新たにつみたてなど資産形成を始める方が、「S&P500やナスダックで」と米国のインデックスへ投資することも多いと思います。いわゆる貯蓄から投資への流れを加速させるためにも、日本においても強いインデックスが存在し、日本株の魅力が客観的に広まることが重要でしょう。

しかし今回の再編は、根本的に日本企業の株価パフォーマンス改善への解を与えるような変革ではないと見ています。

また、そもそも論にはなってしまいますが、例えばレオスのような「成長企業を発掘して投資します」といったスタイルの投資家からすると、投資先を選別するときにはどの市場にいるかというよりも、その企業がどう成長するかという点を重視するわけで、所属市場はそこまで気にしないという面もあります。

一方で期待されることとしては、まず各市場のコンセプトは分かりやすくなる点です。

従来は、「東証2部とジャスダックスタンダードは何が違うのか?」といった曖昧さもあったので、こうした区分が合理的に、かつわかりやすくなるのは評価できるでしょう。

また、中長期的に、企業のガバナンス意識が向上し、開示面での投資家の評価は高まることが期待されます。

今回の再編にあたり、プライム市場への移行基準で厳しいのは流通時価総額の基準と書きましたが、その他にも、コーポレートガバナンス・コードが厳格化される点があります。

コーポレートガバナンス・コードとは、会社が、株主・従業員・顧客・取引先・地域社会などと保つべき関係性や、適切な情報開示・透明性の確保のために取り組むべき原則などをとりまとめたものです。

詳細は省略しますが、コーポレートガバナンスに関して、企業が遵守または説明責任を持つ範囲が広くなったり、より高水準になったりします。

根底には、ガバナンス向上の観点を市場区分に織り込むことで、企業価値や市場価値を高めようという狙いがあるようです。外形から整えることで、企業の意識もより変わるでしょう。

さらには、プライム市場に上場している企業であれば、より高水準のガバナンスを遵守・説明していることを東証が担保していることにもなります。海外投資家から見れば、英語でガバナンス関連文を公表している企業がまだ多いとは言えず、プライム市場に上場していることで日本語でしか書かれていないようなガバナンス関連文を読む障壁も省けることになります。

東証は外形的にしか規定はできません。ガバナンスをきちんと対応していない企業は、投資家から厳しく指摘されることになるでしょう。こうして外形的なところから入り、徐々に企業の中身が変わっていくことが期待されているはずです。

いかがでしたか。今回の再編は、企業や株式市場の体質変化を徐々に促す「漢方薬」的なものになりそうです。

すなわち、再編のインパクトがとても大きく魅力的で、日本市場が劇的に生まれ変わる「特効薬」とは、すぐにはなりにくいでしょう。急いで大きく変えすぎると世の中に混乱をきたすので、徐々に変えていくという意図もあるのかもしれません。

インパクトの賛否は、再編項目や見る人によってまちまちですが、まずは「方向性としては良い」「やらないよりは良い」くらいの期待値でスタートし、日本市場が魅力的になる効果は中長期的に表れると考えています。

※当記事のコメント等は、掲載時点での個人の見解を示すものであり、市場動向や個別銘柄の将来の結果を保証するものではありません。ならびに、当社が運用する投資信託への組み入れ等をお約束するものではなく、また、金融商品等の売却・購入等の行為の推奨を目的とするものではありません。

同じタグの記事を検索

#みんなの経済マップ