世の中の話題にフォーカス みんなの経済マップ Vol.8「円安を4つの観点から整理する」(前編)

みなさんこんにちは。経済調査室の橋本です。こちらの連載「みんなの経済マップ」では、経済に興味を持った初級者~中級者の方へ、いま注目のテーマについてお伝えしています。6回目のテーマは「円安を4つの観点から整理する」です。

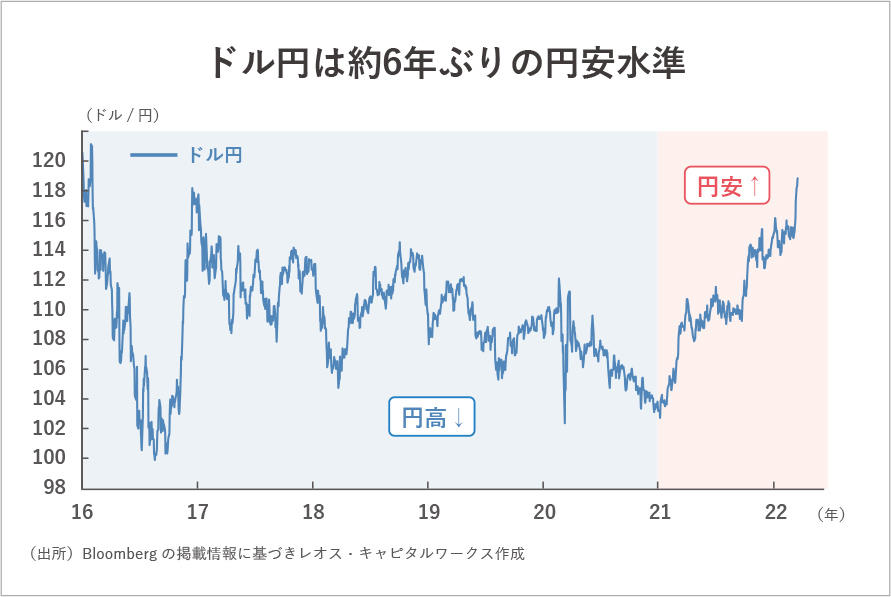

2021年の年初以降、日本円は米ドルに対して円安傾向が続いており、足もとでは約6年ぶりの円安水準となっています。この背景について、為替変動の基本的な要因に触れながら、市場心理、投機的な動き、内外金利差、貿易収支の4つの観点から前後編に分けて整理していきます。前編ではまず市場心理と投機的な動きから見ていきましょう。

<プロフィール>

橋本 裕一(はしもと ゆういち)

地方銀行を経て、2018年レオス入社。パートナー営業部にて国内外の金融機関、機関投資家への投信および投資顧問営業に従事。

2020年より経済調査室にて、経済や株式市場の調査を行なう。

今回のポイント

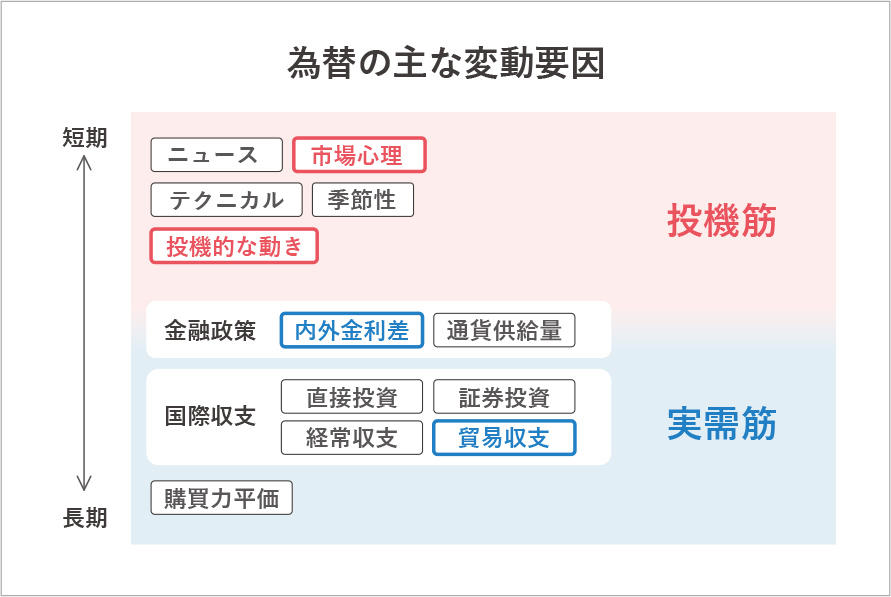

〇為替の主な変動要因

〇「リスクオフの円買い」にならないのはなぜ?

〇投機的な動きは重要か?

為替の主な変動要因

ニュースで「本日の外国為替市場、ドル円は昨日より20銭安い、118円50銭で取引されています・・・」という言葉を耳にすることがあるのではないでしょうか。外国為替とは、2つの通貨の交換比率のことです。1ドルが100円の場合、1ドルと100円が交換されているということを表します。(手数料は考慮していません)

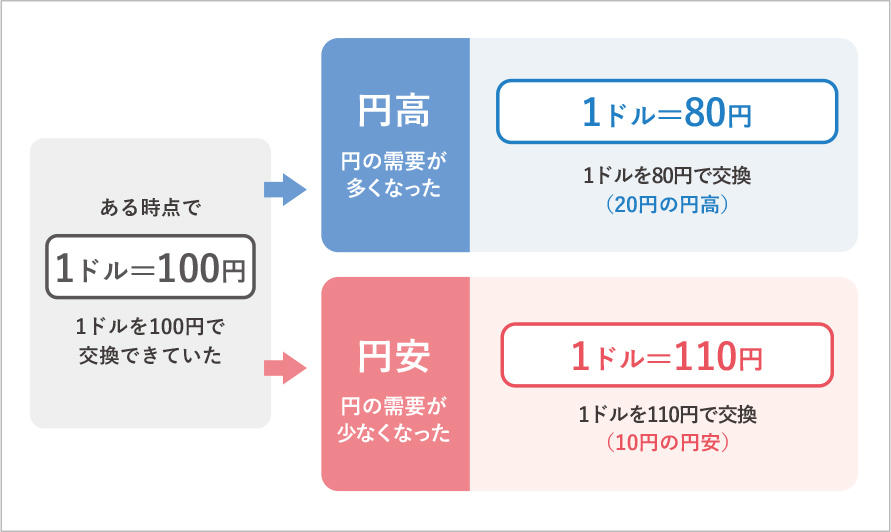

「円安」とは、円の価値が下がること=外貨の価値が上がることを意味します。

つまり、1ドルを手に入れるのに100円で交換できていたものが、110円かかるようになることを「円安になる」といいます。(逆に1ドル=80円になると「円高」となります)

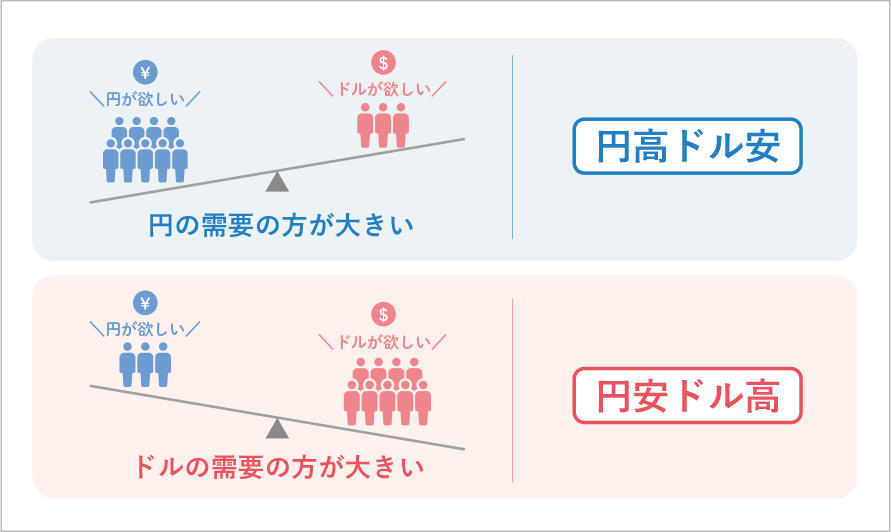

「なぜ日々、為替は動いているのだろう?」という疑問は、「今は円とドルのどちらのニーズが強いのだろう?その理由は何だろう?」という疑問に置き換えられます。

通貨を交換するには目的があるはずですから、そこには何らかの需要があるはずです。

外国通貨の需要は大きく2つに分けられます。

1つは、実需筋(じつじゅすじ)といって、実物経済で取引するための需要です。例えば海外旅行での買い物代金をドルで支払う目的や、原油を輸入した企業が代金をドルで支払う目的などです。

2つ目は、投機筋(とうきすじ)といって、為替差益を得るための需要が中心です。将来的なドル高を見込んでドルを買い、その価格差で利益を得る目的などです。

足もとで円安となっているということは、円を売る需要と、ドルを買う需要が強いということです。

この理由を4つの観点(市場心理、投機的な動き、内外金利差、貿易収支)から見ていきます。

① 市場心理

市場心理とは、市場に参加している人々の期待感や不安感のことを指すもので、ここではリスクオン・リスクオフという観点でお話しします。

リスクオンとは、景気の回復・拡大期待などを背景に、投資家がリスクを取りやすくなることです。お財布の紐が緩むイメージでしょうか。リスクオフはその反対で、投資家がリスクを取ることを控えることです。

この市場心理はドル円相場にどのような影響を与えるのでしょうか。

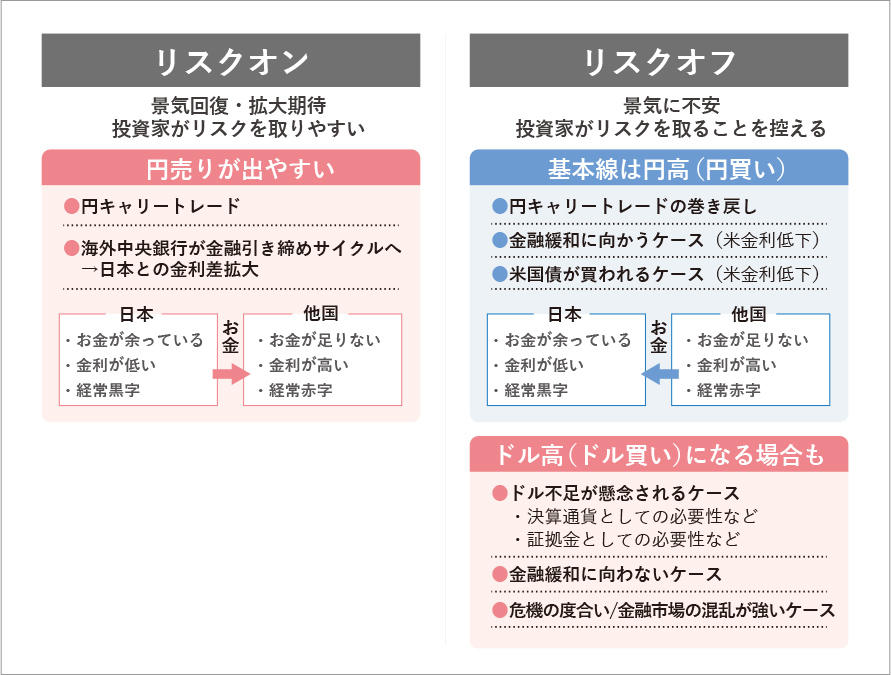

一般には「リスクオフの円買い」と言われます。

リスクオンの局面では、日本のような低金利の国から、他の高金利の国へお金が流れています。「円キャリートレード」のように、低金利の円を調達し、その円を売ってドルを買います。円よりも外貨の需要の方が高まるため、円安の要因となります。この流れがリスクオフでは巻き戻され、保有している外貨を円に換える需要が高まるため、円高につながります。

他方、同じリスクオフの局面で、ドル高になることもあります。例えば戦争などが起こった場合、為替相場がどのように変動するのかわからないので、基軸通貨としてのドル需要が強まるような場合です(「有事のドル買い」と呼ばれます)。

例えば、2020年のコロナショック発生直後は先行きが不透明となり、一旦リスクオフの円高が進みましたが(101円19銭、3月9日)、直後、ドル不足の懸念からドル高となり2週間程度で10円以上も円安となりました(111円71銭、3月24日)。

その後、金融緩和により市場にドルが供給され、米国金利が低位で推移するなか、2021年1月6日まで緩やかな円高トレンドを辿りました(102円59銭)。

2021年以降は、景気回復期待や金融正常化への思惑から米国金利が上昇するなか、足もとまで円安トレンドとなっています。なお、ロシアのウクライナ侵攻を受けてもリスクオフの円高とはなっていません。

まとめると、リスクオフの円高を基本線としつつも、リスクオフの背景にある危機の度合いが強いケースや、金融市場の混乱が想定されるケース、基軸通貨ドルの調達が懸念されるケース、またリスクオフ局面であるものの金融緩和に向かわないケースなどでは、ドルが強くなる=相対的に円安になるといえそうです。

ロシアのウクライナ侵攻は、一見「リスクオフの円高」になりそうですが、それよりも市場はドル調達が困難になることを警戒しているのかもしれません。同時に、米国が利上げに動き日米の金利差が拡大することも、リスクオフの円買いに繋がらない要因といえそうです。

② 投機的な動き

外国為替市場では1日に約6.6兆ドルもの取引が行なわれています(2019年、BIS)。そのうち、約9割を占めるといわれるのが、いわゆるヘッジファンドなどの投機筋の資金です。

すると一見、投機筋の動きが為替の動きを左右しそうです。しかし、ここでの結論は、投機筋よりも、中長期のトレンドをつくるのは実需筋の動きが重要ということです(実需筋については後編で詳しくお伝えします)。

その理由を説明していきます。

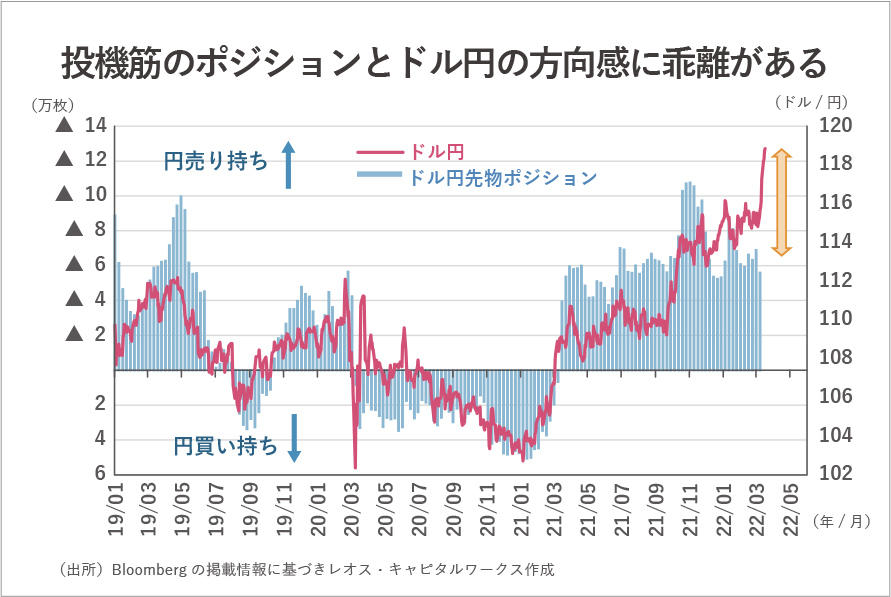

ヘッジファンドなどに代表される欧米の投機筋がどのような相場観で動いているのかに注目してみます。彼らが米国の先物取引所で持つ「ポジション」にその一端が現れます。ポジションとは、簡単に言うと「円を買っている状態か、円を売っている状態か」ということです。先物取引で、将来的に約束の価格よりも円相場が低くなることを予想して売っている=円安方向を見ているのか、約束の価格よりも円相場が高くなることを予想して買っている=円高方向を見ているのかが見て取れます。

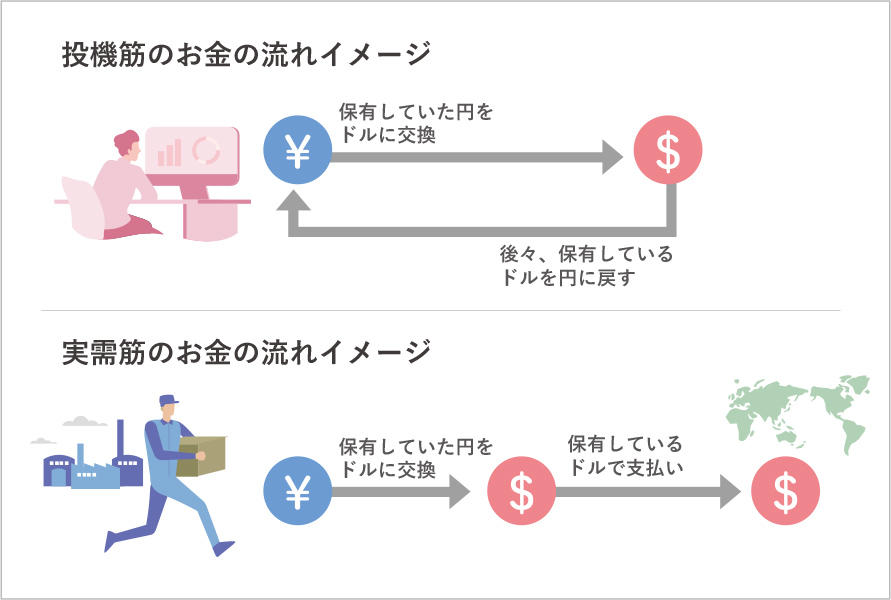

冒頭で説明したとおり、投機筋の目的は、利益を得ることです。保有している資産を決済して初めて利益が出ますので、最終的には反対売買することになります。

つまり、円と交換したドルを再び円に交換するイメージです。

このときのお金の流れ(資金フロー)としては行って帰ってくる形になりますから、ドルにお金が流れればドル高=円安方向へ、円にお金が流れれば円高=ドル安方向へ圧力がかかります。

ここが実需筋との違いです。

実需筋は、お金の流れが一方向となります。例えば、輸入企業であれば、代金をドルで支払うためにひたすら円を売ってドルを買うこと繰り返します。この場合、投機筋のように交換して得たドルを再び円に戻すことはないため為替市場の需給が歪み、為替相場にトレンドができます。

対して、投機筋は売り買い双方向の流れをもたらすため、短期的な相場変動を与えるのみで中長期の円安・円高といったトレンドは生み出しづらいといえるでしょう。

足もとでの投機筋のポジションとドル円を見比べてみると、方向感が乖離しています。投機筋は2021年11月頃のピークから円高方向にポジションを移している(わかりやすくいえば、円の保有を増やす=円高方向に動いている)にもかかわらず、ドル円相場では円安が進行しています。

こういった点からも、現在のドル円のトレンドを見るうえでは実需の動きがカギを握るといえそうです。後編ではその点についてお話しします。

(後編につづく)

※2022年3月17日時点の情報を基に記載しています。

※当記事のコメント等は、掲載時点での個人の見解を示すものであり、市場動向や個別銘柄の将来の結果を保証するものではありません。ならびに、当社が運用する投資信託への組み入れ等をお約束するものではなく、また、金融商品等の売却・購入等の行為の推奨を目的とするものではありません。

同じタグの記事を検索

#みんなの経済マップ