為替ヘッジコストって何ですか?【教えて!福室先生 #6】

福室 光生(ふくむろ みつお)

1995年、欧州系証券会社で金融キャリアをスタート。その後、JPモルガン証券、UBS証券にて債券トレーディングに従事。2020年、レオス・キャピタルワークス入社。同年、債券戦略部長に就任。国債トレーディングの経験が長く、現物からデリバティブまで債券運用に精通している。

<プロフィール>

友利 駿介(ともり しゅんすけ)

2016年に国内大手資産運用会社に入社し、2019年からレオス・キャピタルワークスへ転職。現在は営業本部付。「投資と上手に付き合う方法」好評連載中です!

「教えて!福室先生」第6回です!2021年は本連載を多くの方にお読みいただき、大変ありがとうございました。2022年もどうぞよろしくお願いいたします。

為替ヘッジコストとは?

友利:

福室先生、今年もよろしくお願いします。前回、為替ヘッジについてお伺いしたのですが、今回はその深掘りで、為替ヘッジコストについて教えていただきたいです!

福室:

こちらこそよろしくお願いします。為替ヘッジは、為替予約(為替フォワード)という金融取引を用いて、為替リスクを小さく抑えようとすることですが、実は為替ヘッジにはコストがかかる場合があります。

友利:

為替ヘッジコストはどういったコストなのでしょうか?

福室:

基本的には、為替ヘッジを行なう通貨の短期金利が日本円の短期金利よりも高い場合、その短期金利の差が為替ヘッジコストになります。例えば、通常米国の金利は日本よりも高いことが多いので、米ドルに対して為替ヘッジをする場合は米ドルと日本円の短期金利の差が為替ヘッジコストになります。

逆にユーロ圏の金利は日本よりも低いことが多いので、ユーロに対してはむしろ為替ヘッジをすることで収益が増える為替ヘッジプレミアムが生じることが多いです。

※記事執筆時点の市場環境に基づくイメージ図です。実際の為替ヘッジコスト/プレミアムを示したものではありません。

※将来の市場環境によってはイメージ図のとおりにならない場合があります。

友利:

コストというと手数料のようなイメージがあるのですが、為替ヘッジコストは短期金利の差によって発生するんですね。

なぜ短期金利の差が為替ヘッジコストになるんですか?

福室:

それは……。ちょっとややこしい話になってしまいます。

友利:

残念!要望があれば為替ヘッジコストの深掘りもしていくことにしましょう。

福室:

ポイントは各通貨間の短期金利の差が為替ヘッジコストまたは為替ヘッジプレミアムになるということです。そして、短期金利差が大きいほど為替ヘッジコスト/プレミアムが大きくなるということを押さえておけばよいと思います。

友利:

短期金利の差に注目しておく必要があるということですね。

福室:

はい。ただし金利差以外の要因でヘッジコストが高まる場合もあります。現在は大規模な金融緩和により米ドルの需給が緩んでいますが、数年前には米ドルに対する需要の高まりにより金利差以上のコストが要求される時期がありました。このような場合、ひふみグローバル債券ファンドでは、米ドル建債券のウェイトを落とし他の先進国国債のウェイトを増やすなど機動的に対応したいと考えています。

友利:

福室先生は為替ヘッジコストにも目を光らせているということですね。

用語MEMO

| ・為替予約取引 : | 将来のある時点で、あらかじめ定められたレートで通貨を交換することを予約する取引のこと。 |

| ・為替ヘッジコスト : | 為替ヘッジによって生じるコストのこと。日本より短期金利の高い国の通貨で為替ヘッジを行なう際に生じることが多い。主に短期金利差だが、需給によっては短期金利差以上にコストが拡大することもある。 |

| ・為替ヘッジプレミアム : | 為替ヘッジによって生じる利益のこと。日本より短期金利の低い国の通貨で為替ヘッジを行なう際に生じることが多い。 |

為替ヘッジコストがかかっても大丈夫?

友利:

為替ヘッジコストによって利益がなくなってしまうということはないのでしょうか?

福室:

投資をする債券の利回りよりも為替ヘッジコストが大きい場合はありえますね。ただ、為替ヘッジコストは基本的には1カ月や3カ月といった「短期」の金利差で生じます。投資をする債券の償還までの期間(残存期間)が10年、20年といった「長期」の場合、通常は債券の利回りの方が為替ヘッジコストより大きくなります。

友利:

短期の金利よりも長期の金利の方が高いということですか?

福室:

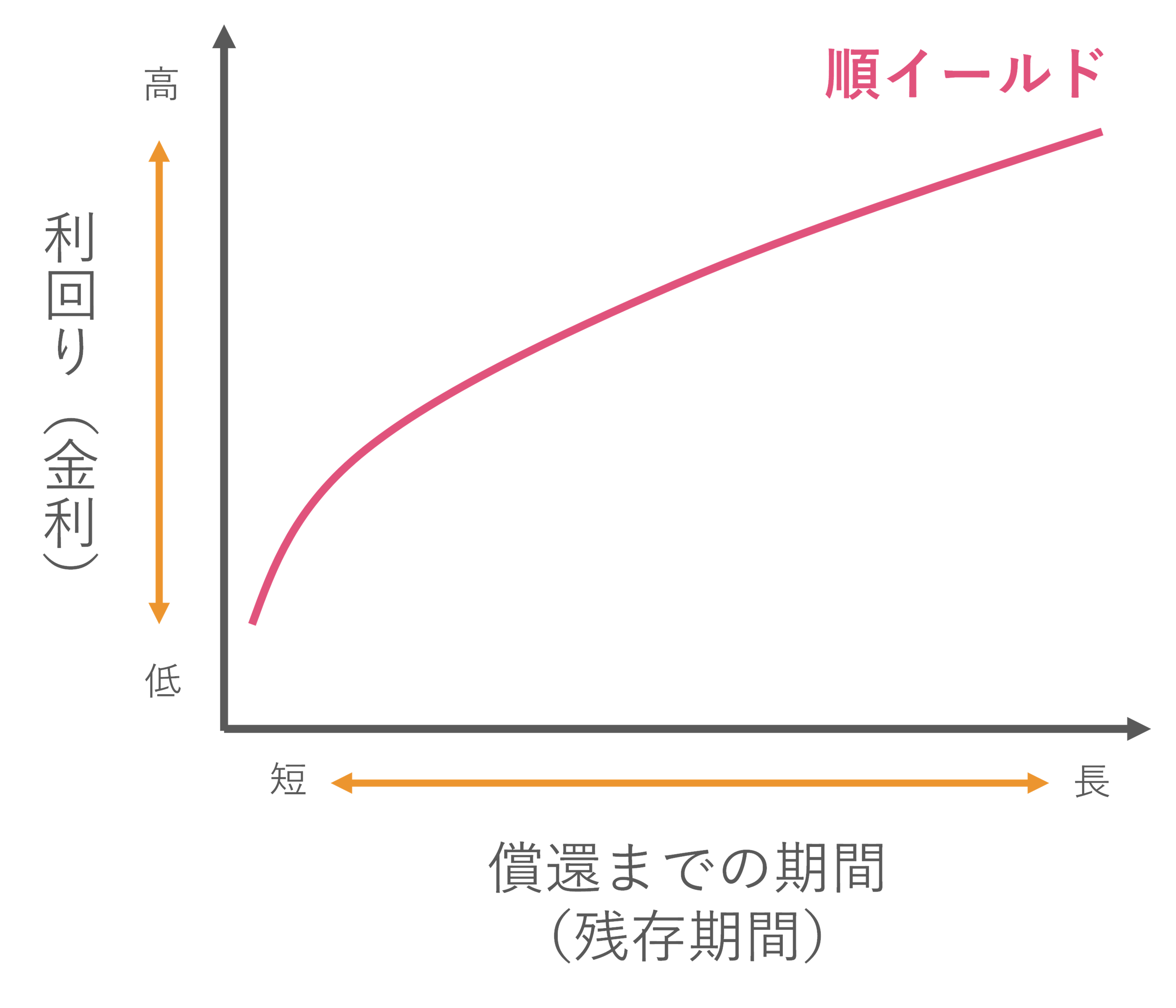

そうですね。通常、債券は残存期間が長ければ長いほど利回りが高くなる傾向があります。残存期間と利回りの関係を表したものをイールドカーブと呼び、イールドカーブが右上がりになっていることを順イールドと呼びます。

このときは、長期金利と短期金利の差である長短金利差がプラスなので、長期の債券に投資をしていれば、為替ヘッジをしてもコスト以上に利回りの方が大きく、利益が出るということになります。

友利:

イールドカーブが右上がりにならないこともあるのでしょうか。

福室:

短期金利が長期金利よりも高くなることを逆イールドと呼びます。一般的には、中央銀行が金融引き締め政策をしていて、将来の景気減速懸念が強まったときに発生すると言われています。

もし米国で長短金利差が縮小して逆イールドに近い状態になれば、為替ヘッジコストで利回りがなくなってしまうということもありえるので、この場合も他の先進国国債のウェイトを増やすなど機動的に対応する予定です。為替ヘッジをする必要がない日本国債への投資を増やすといった対応を取るかもしれません。

友利:

イールドカーブの動きも見ながら臨機応変に対応しないといけないのですね。

用語MEMO

| ・満期 : | 債券の期限のこと。基本的に債券はそれぞれ期限が決まっており、満期を迎えると元本が払い戻される。償還期限とも言う。 |

| ・償還 : | 債券が満期を迎えること。償還時には債券の保有者に元本が払い戻される。 |

| ・残存期間 : | 債券が満期を迎えるまでの期間のこと。 |

| ・長短金利差 : | 残存期間の長い債券の金利(長期金利)と残存期間の短い債券の金利(短期金利)の差。 |

| ・イールドカーブ : | 残存期間と利回りの関係を表した曲線のこと。 |

| ・順イールド : | イールドカーブが右上がりであること。残存期間が長い債券ほど利回りが高いという関係になり、長短金利差はプラスになる。 |

| ・逆イールド : | イールドカーブが右下がりであること。残存期間が長い債券ほど利回りが低いという関係になり、長短金利差はマイナスになる。 |

為替ヘッジをしない方がいいことも

福室:

ひふみグローバル債券マザーファンドでは原則為替ヘッジを行なうこととしていますが、為替ヘッジを行なわない場合もあります。

例えば、現時点(2022年1月14日)でひふみグローバル債券マザーファンドは中国国債にも投資をしているのですが、中国元に対しては為替ヘッジをしていません。

友利:

中国は長短金利差が小さいということですか?

福室:

はい。中国国債は利回りが高いので投資をするうえで魅力的なのですが、短期金利もかなり高く為替ヘッジコストが高いため、為替ヘッジをするメリットよりもデメリットの方が大きいと判断しています。

友利:

外貨建ての債券だからといって機械的に為替ヘッジをするわけではないんですね。

福室:

ひふみグローバル債券マザーファンドを運用するにあたっては、為替ヘッジ後の利回りも考慮して投資先を選定しています。為替ヘッジをするのが原則なのですが、場合によっては為替ヘッジをしないという選択を取ることで、よりよいリターンを獲得することを目指しています。※当記事のコメント等は、掲載時点での個人の見解を示すものであり、市場動向や個別銘柄の将来の結果を保証するものではありません。ならびに、当社が運用する投資信託への組み入れ等をお約束するものではなく、また、金融商品等の売却・購入等の行為の推奨を目的とするものではありません。

#教えて!福室先生