つみたて?一括? 「投資信託の買い方」を考える 【投資と上手に付き合う方法 #4】

投資運用会社レオス・キャピタルワークスの社員である友利が、SNSなど皆様の身近なところで目にする投資信託に関する話題から、投資と上手に付き合う方法を考えていく連載です。連載を通じて、皆様の投資や投資信託に関する理解が深まることを目指しています!前回の記事はこちら。

この記事のポイント

- つみたてと一括、どっちがいい?

- 比較ポイント① 投資資金

- 比較ポイント② 時間分散

- 比較ポイント③ リスク

- どちらがよいかフローチャート

- おわりに

<プロフィール>

友利 駿介(ともり しゅんすけ)

沖縄県宜野湾市出身。

大学卒業後、2016年から国内大手資産運用会社で勤務した後、レオスやひふみの理念に共感し、2019年レオスへ転職。レオスでは経営企画を経験した後、営業本部に異動し、現在はダイレクト営業部、パートナー営業部、未来事業室を兼務。日本証券アナリスト協会 認定アナリスト(CMA)。

つみたてと一括、どっちがいい?

「投資と上手に付き合う方法」の第4回です!いつもご覧になっていただき、誠にありがとうございます。

今回は、「投資信託の買い方」というテーマで、つみたて購入と一括購入のどちらがよいのかについて語ってみたいと思います。

正直、結構重たいテーマではあるのですが、当記事の読後アンケートを見ても悩まれている方が多そうなのでチャレンジしてみようと思います!

Web検索などで見てみると、つみたて購入を推す声が多いような気がします。

今回は非課税制度については触れませんが、国もつみたてNISAという非課税制度を通じてつみたて投資の普及に力を入れています。

かといって、「本当につみたてをしていればいいんだろうか」と納得できていない方もいるのではないかと思います。

最初に言ってしまうと、つみたて購入と一括購入で必ずどちらかが有利になるということはありません。

やっぱり人それぞれという話なのですが、どちらが自分に合っているかを考える上で、3つほどポイントを挙げて両者を比較してみようと思います。

比較ポイント① 投資資金

まず当たり前ですが、投資をするには資金が必要です。

借金をしてまで投資をする人はあまりいないと思うので、自己資金で投資をする場合を考えてみます。

自己資金が現時点で少ない方が投資をしようと思う場合、月々の収入から捻出できる金額で少しずつ投資信託を買い付けるつみたて購入のパターンと、十分な期待リターンが得られる金額をまず貯金してから一括購入するときと比較した場合、どちらがよいでしょうか。

「投資をしたい」という気持ちがあるのであれば、投資のスタートはなるべく早い方がよいと思います。

なぜなら、投資をせずに投資用の資金を貯蓄している期間は、もちろん損もしませんが投資によって得られたかもしれない利益を得られないからです。

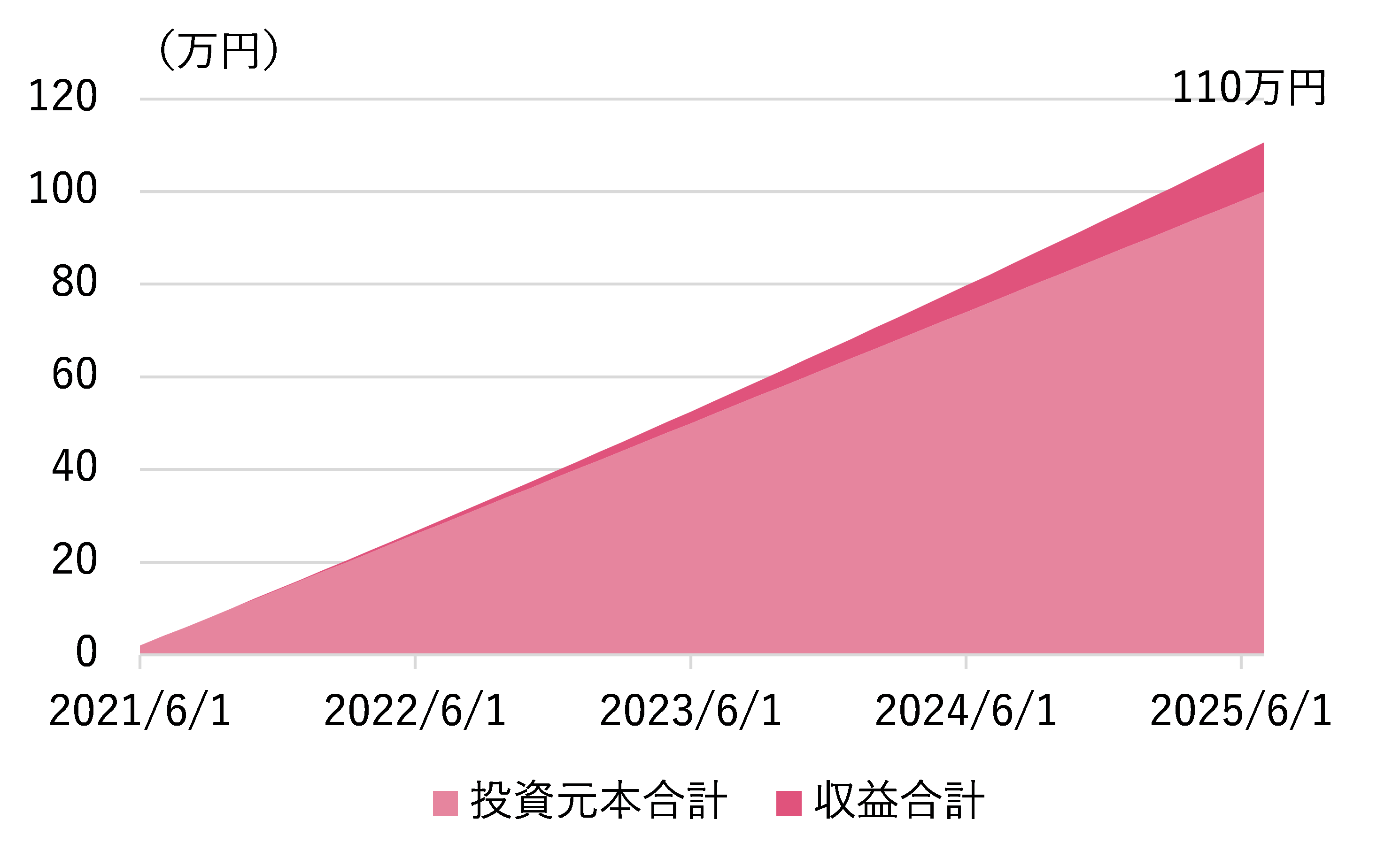

例えば、100万円投資したいと思っていて、月々2万円投資または貯金のできる方がいるとしましょう。

その方が100万円を貯めるのにかかる時間は4年2カ月(50カ月)なので、2021年6月にスタートすると2025年7月に100万円貯まります。

その方が投資をしたいと思っている投資信託のリターンが年間5%だとすると、この期間つみたて投資をしていた場合の収益はおよそ10万円になります。

10万円収益が減ると考えると、少しもったいない気がしますよね。

4年間のつみたてシミュレーション

投資信託に投資をしたいと思っている方は、投資信託の長期的なリターンを少なくともプラスと見積もっているはずです。

投資によって得られる収益は、投資期間が長ければ長いほど、投資金額が大きければ大きいほど大きくなります。

したがって、リターンがプラスである以上、より早くより大きな金額を投資すればより大きなリターンが得られるということになります。

というわけで、今投資をスタートしたいと思っているのに十分な投資金額が用意できないという方はつみたて購入が向いているということになります。

皆様は「資産形成層」という言葉を聞いたことがあるでしょうか。

40代以下で収入が安定していてこれから将来に向けて資産を築いていこうとしている方々のことなのですが、まさに資産形成層こそ、つみたて投資に向いていることになります。

実は、金融業界がどうしてもお客様にしたいと思っているのがこの資産形成層です。

前回のアンケートでも見たように、年齢が高くなるほど投資をするという傾向があるため投資のすそ野を広げるということを考えると、資産形成層にどれだけ投資をしてもらうかが重要になって、金融業界もつみたてに力を入れるというわけですね。

一方、投資したい投資信託のリターンがプラスであるという前提に立てば、すでに十分な投資金額を用意できるという方は、なるべく早く一括購入をした方がよいということになります。

まあ、リターンがプラスなのかどうかが大きな問題なわけですが、そこはまた別の問題ということで……。

比較ポイント② 時間分散

つみたて購入のメリットとして、時間分散という言葉が使われることがあります。

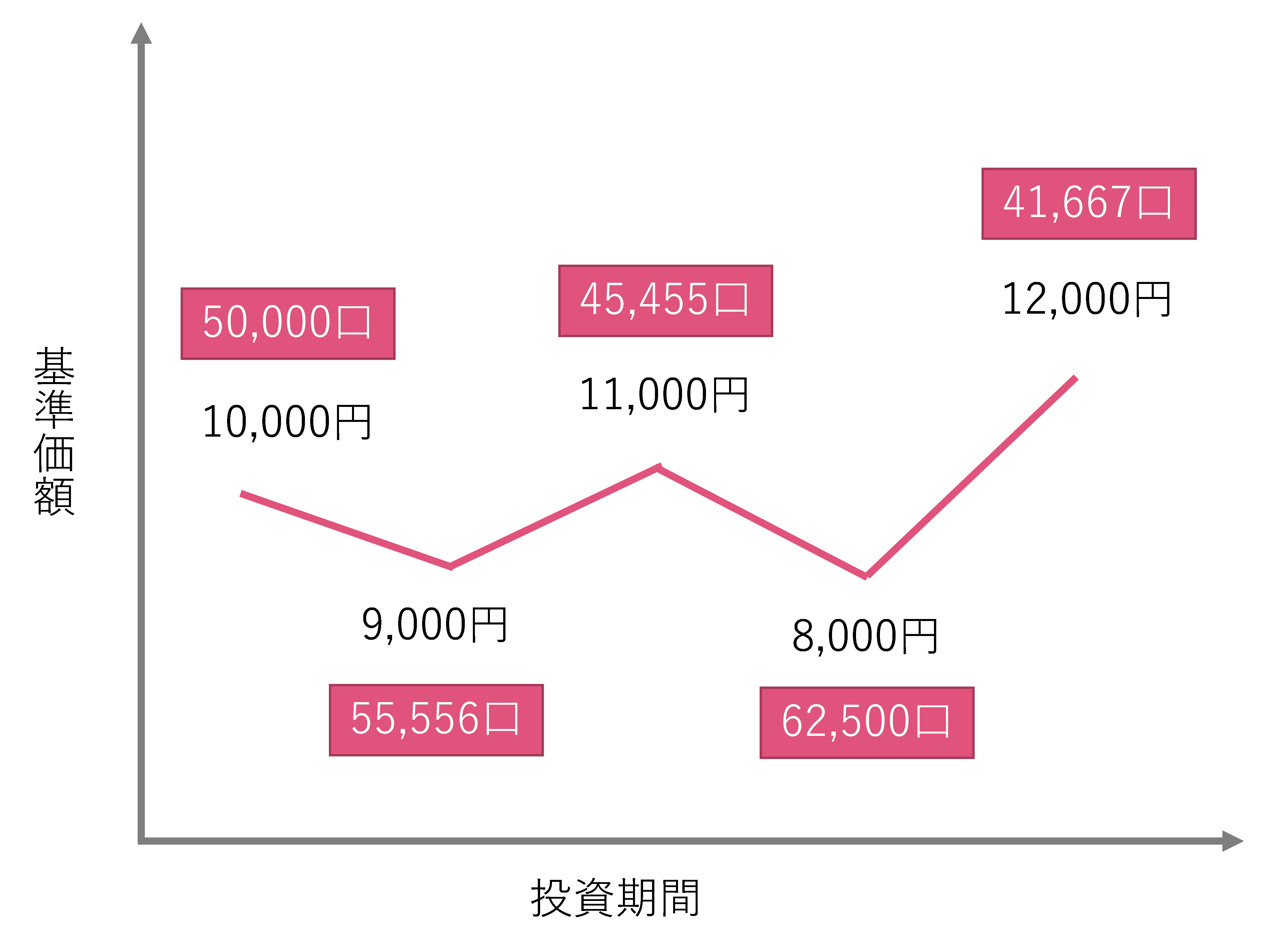

下の図は、5万円を定期的に購入した場合のイメージ図です。

~円と書いている数字が基準価額で、~口と書いている数字が購入口数になります。

購入口数は小数点以下を四捨五入しています。基準価額は1万口あたりの値段ですので、基準価額1万円の投資信託を5万円で購入すると、5万円÷1万円×1万口で、購入できる口数は5万口になります。

要は、購入金額が一定の場合、基準価額が高いと購入口数は減り、基準価額が低いと購入口数が増えるということです。

高いときに少なく買って低いときに多く買うことができるのがメリットというわけです。

つみたて購入の購入口数のイメージ

また、投資信託の購入が1度きりである場合と比べて、複数のタイミングで分散して購入ができるので、購入金額が高すぎるときに一括で買ってしまうという高値掴みのリスクを避けられるとも言われています。

投資を始めたいがタイミングが分からずなかなか一歩を踏み出せないという方も多いと思います。

つみたて購入の場合、高値掴みのリスクを軽減できるため、タイミングがそこまで気にならずに始められるというメリットがあります。

ただ、時間分散については注意点があります。その注意点とは、資産が積みあがった後は効果が薄れるということです。

前の項でも、つみたて購入は一括購入の場合と比べて、時間とともにリスクとリターンが大きくなると書きました。

月々5万円のつみたて購入をしている人が、長い投資期間を経て500万円分の保有金額を積み上げていたとします。

もし基準価額が1%下落すると、その月は多めの口数を購入できるのですが、基準価額の値下がりによる損失は5万円と、低い基準価額で購入できるというメリットではほとんどカバーできませんよね。逆に、基準価額が上昇すれば、その月の購入口数が減ってしまうというデメリットよりも収益の方が圧倒的に大きくなるはずです。

つまり、資産が積みあがった後は時間分散効果がほとんど打ち消されるということです。

つみたて購入には、時間分散効果は確かにありますが、長い目で見れば効果はそこまで大きなものではないと言えます。せっかく投資資金があるのに、時間分散を意識しすぎてつみたてでゆっくり購入するとなると、もし資産が積みあがる前に投資信託が値上がりしたときに、十分にリターンを享受できないということにもなりかねないですね。

比較ポイント③ リスク

最後のポイントは、「リスク」です。第2回の記事でもリスクについて触れていますので、リスクについて知りたい方は一度ご確認いただいてもよいかと思います。簡単に言うと「手に汗をかかない範囲で投資をしよう」というのが記事の趣旨でした。

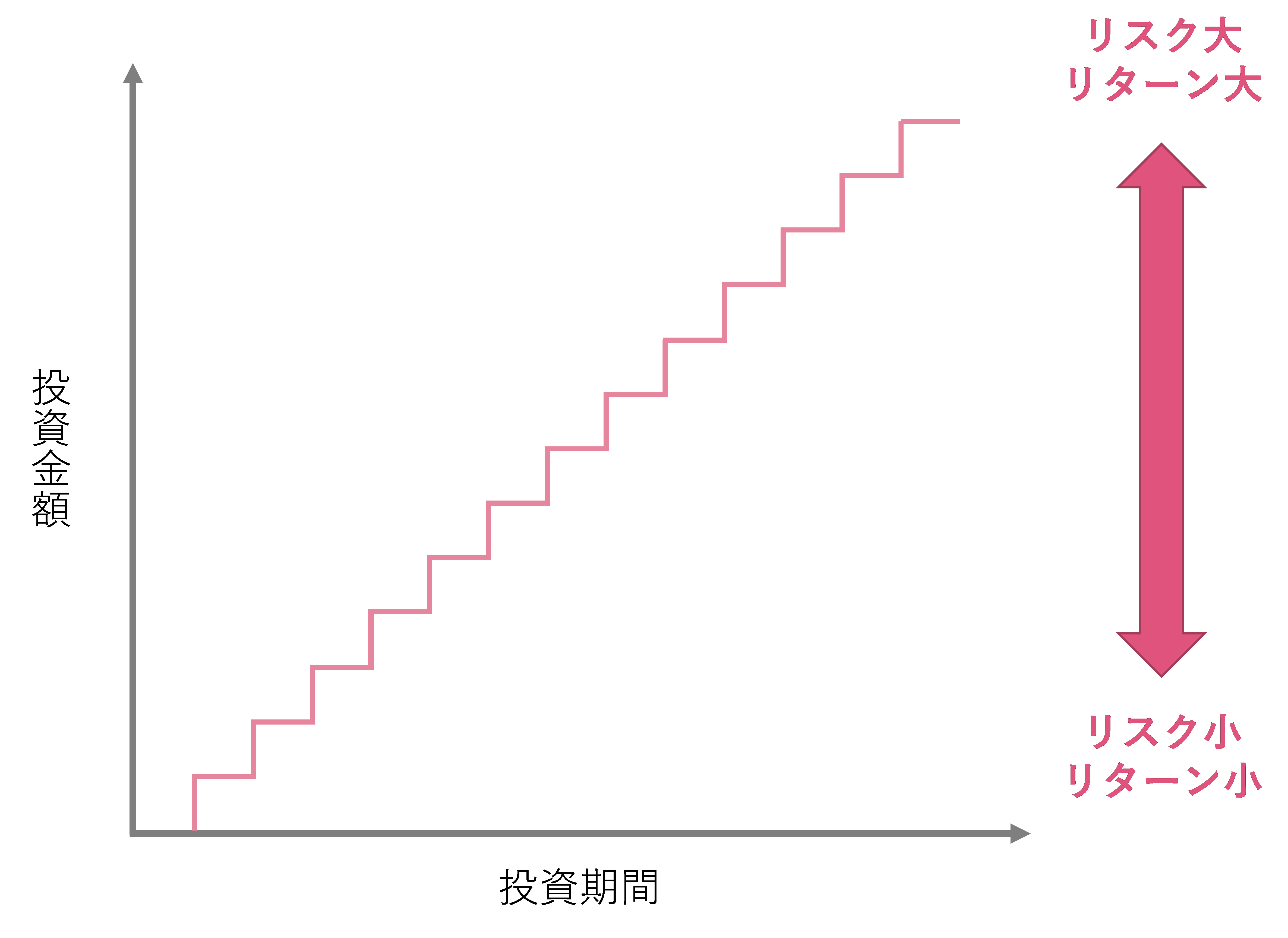

同じ投資信託に投資をする場合、投資金額が大きくなればなるほどリスクも大きくなります。リスクが大きすぎると、値動きにドキドキハラハラする気持ちも大きくなって手に汗をかきながら投資をするような状態になってしまいます。

つみたて購入では、投資している投資信託の値動きを考えなければ、投資金額は投資期間が長くなるほど大きくなります。

つまり、最初のうちはリスクが小さいのですが、投資をスタートしてから時間が経って、投資金額が増えてくると、リスクも大きくなっていきます。

つみたて購入のイメージ

一方、一括購入の場合、投資信託の値動き以外で投資金額が変動することはありませんから、つみたて購入よりもリスクの大きさは安定しています。

つまり、一括購入の場合と比べて、つみたて購入は時間とともにリスクとリターンが大きくなるということです。

しいて言えば、リスクが徐々に大きくなるのはつみたて購入のデメリットと考えることができます。

投資している投資信託の基準価額が大きく下落するタイミングがあるとします。

もし、その下落のタイミングが投資をスタートしてからすぐなら投資した金額も少ないため、損失額も小さくなります。しかし、投資をスタートして10年、20年と経過して投資金額が大きくなってくると、損失額も大きくなっていくことになります。

特につみたて購入をする場合は、リスクの大きさを確認するために、自分がどれだけの金額を投資しているのか定期的に確認しておくのがよいと思います。

もちろん、一括購入の場合でも、収入の変化や加齢など、ご自身の状況の変化に合わせて投資の内容を見直す必要もありますので、定期的な確認は行なうべきなのですが、つみたて購入の場合は特に注意しておく必要があるということですね。

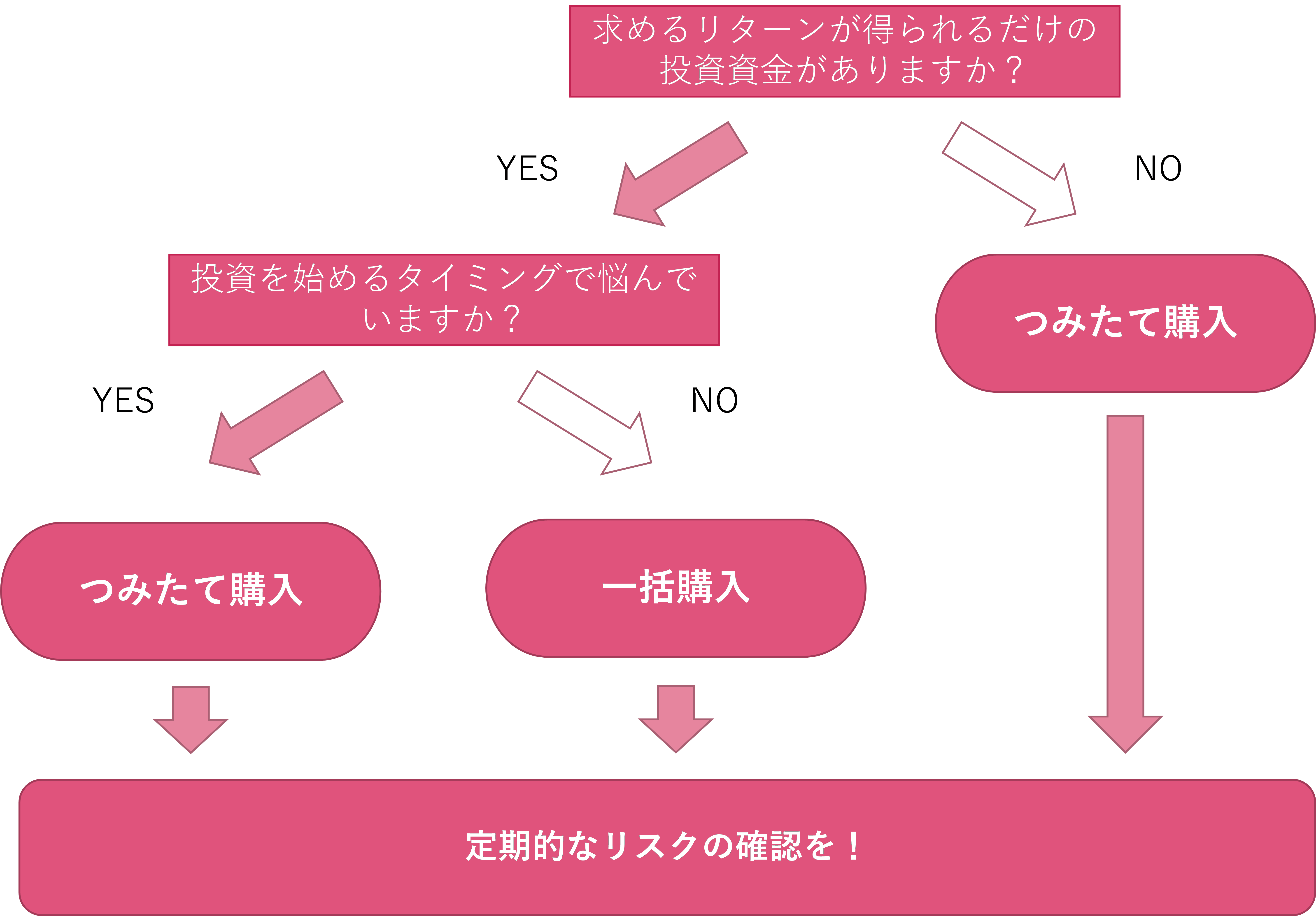

どちらがよいかフローチャート

今までの話を総合して、結局どちらがよいのか、フローチャートにまとめてみました。

下の図はあくまで私個人の考え方なので、最終的にはご自身で判断いただくことにはなるのですが、何か参考になれば幸いです。

どちらがよいかフローチャート

おわりに

いかがでしたでしょうか。今回はかなり重いテーマだったので文章も長くなってしまいました。

まとまった金額を運用するにはどうしたらよいかというご質問もいただいているので、この場で簡単にお答えしてしまうのですが、まとまった金額がある場合は、つみたてか一括かで悩むよりも先に、ご自身がどれくらいのリスクなら手に汗をかかずに投資できるかを考えながら、何を買うべきかをじっくり考えるのがよいのではないかと思います。

リスクをコントロールするにあたっては、どう買うかではなく、何を買うか、どういったポートフォリオにするかで考えるのが王道だと思います。

それでは!

※当記事のコメント等は、掲載時点での個人の見解を示すものであり、市場動向や個別銘柄の将来の結果を保証するものではありません。ならびに、当社が運用する投資信託への組み入れ等をお約束するものではなく、また、金融商品等の売却・購入等の行為の推奨を目的とするものではありません。

同じタグの記事を検索

#投資と上手に付き合う方法