つみたてをしていたのに含み損......「損失との向き合い方」を考える(前編) 【投資と上手に付き合う方法 #9】

この記事のポイント

- 2022年は年初から株式相場が下落

- つみたてなのに含み損

- 時間分散は効いていたのか?

<プロフィール>

友利 駿介(ともり しゅんすけ)

沖縄県宜野湾市出身。

大学卒業後、2016年から国内大手資産運用会社で勤務した後、レオスやひふみの理念に共感し、2019年レオスへ転職。レオスでは経営企画を経験した後、現在は営業本部付。日本証券アナリスト協会 認定アナリスト(CMA)。

2022年は年初から株式相場が変動

「投資と上手に付き合う方法」の第9回です!2022年も皆さんと一緒に「投資と上手に付き合う方法」を考えていければと思います。よろしくお願いいたします。

さて今回は、「損失との向き合い方」というテーマです。

2022年は年初から国内外の株式市場が大きく変動しており、当社のファンドも、2022年1月でひふみ投信は約12%、ひふみワールドは約11%、ひふみらいとは約2%下落しました。

当社のファンドを保有してくださっているお客様にはご心配をおかけしております。

ファンドの運用状況や市場環境が心配だという方は、まずファンドの運用については毎月配信しているひふみアカデミー、市場環境については隔週で配信している三宅の目をご覧ください。

この記事では、運用等の話は運用メンバーにお任せして、投資における損失とどう付き合っていくべきかを考えてまいります。

つみたてなのに含み損

2008年10月から運用を開始したひふみ投信では、過去も複数回にわたって大きな下落を経験してきました。つみたて投資を長く継続していけば、今後も同じような局面に出会う可能性は高いと言えます。

そこで、コロナショックの直後からつみたてをしていた場合を例に、つみたて投資と損失について考えていきたいと思います。

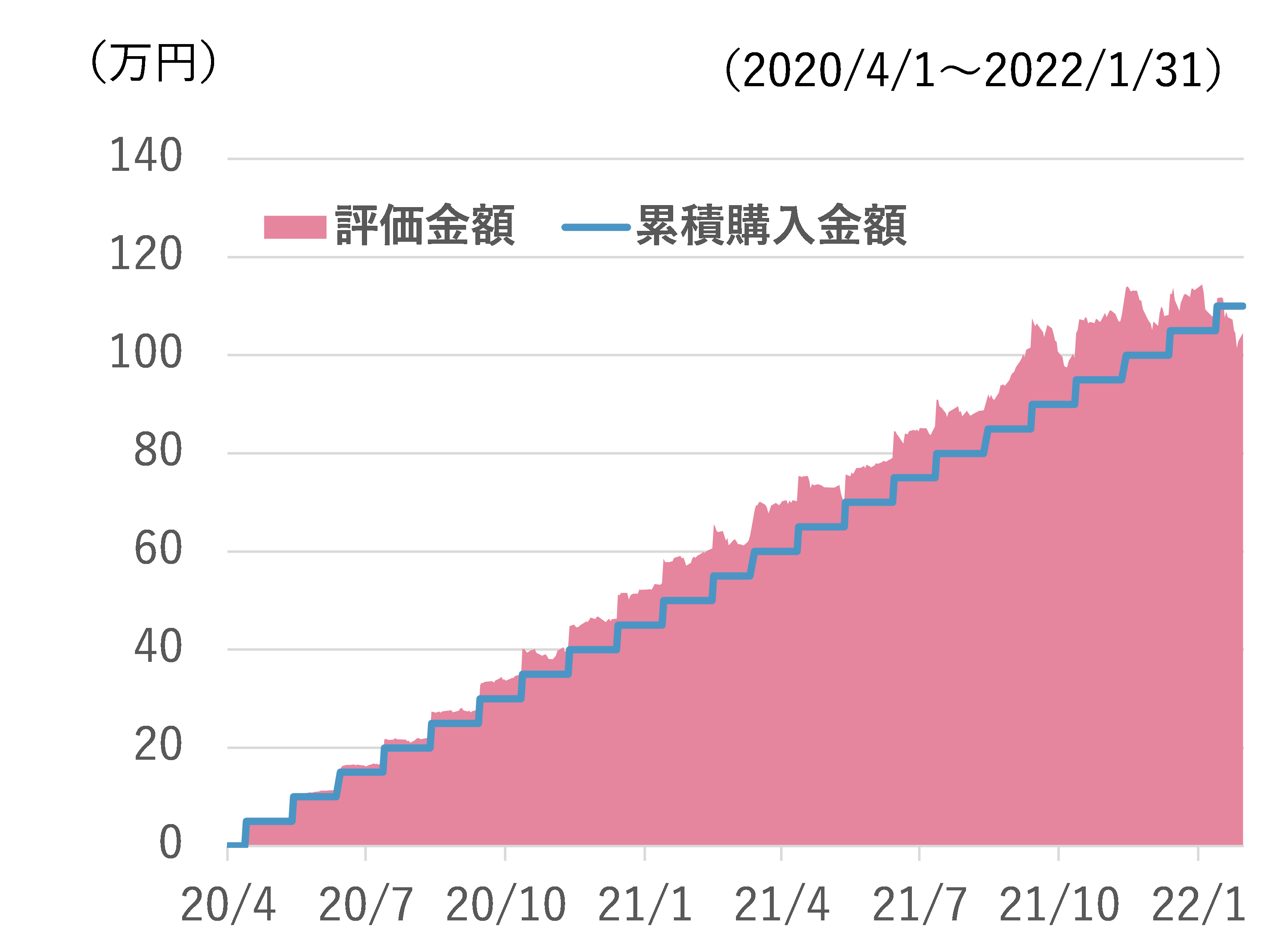

コロナショックの直後である2020年4月からひふみ投信を月5万円ずつつみたてしていた場合をシミュレーションすると、2022年1月に評価金額が大きく減少し、投資を開始してから初めて評価金額が累積の購入金額を下回る、いわゆる含み損が生じる結果となってしまいました。2022年1月末時点では、累積の購入金額が110万円なのに対して、評価金額は約105万円と、損益率はおよそマイナス5%となっています。

コロナショック後につみたてスタートだと含み損

※残高反映日ベースで表示しています。

※将来の投資成果を示唆・保証するものではありません。運用実績は投資信託の利益にかかる税金等を考慮していません。

つみたて投資に関する記事では、つみたて投資には「時間分散効果」があるので下落相場にこそメリットがあるという説明をされているものもあります。そうした記事を読んで「つみたてしていれば相場が下落しても安心なのか」と思ってつみたてをスタートされた方がもしいらっしゃれば、なかには「なぜつみたて投資をしていたのに損失が出るんだ」と思われている方もいらっしゃるかもしれません。

この連載では、第4回「つみたて?一括? 「投資信託の買い方」を考える 【投資と上手に付き合う方法 #4】」でつみたて投資についてご説明しているのですが、改めて「時間分散」と「リスク」についておさらいしてまいります。

時間分散は効いていたのか?

まず時間分散とは、つみたて投資は購入タイミングが何回にも分かれて分散されていることから、一括投資よりも高値掴み(基準価額の高いところで買ってしまい、その後下がってしまうこと)のリスクが低いことを表しています。先ほどのシミュレーションを用いて、実際にこの時間分散は効いていたのかを検証してみます。

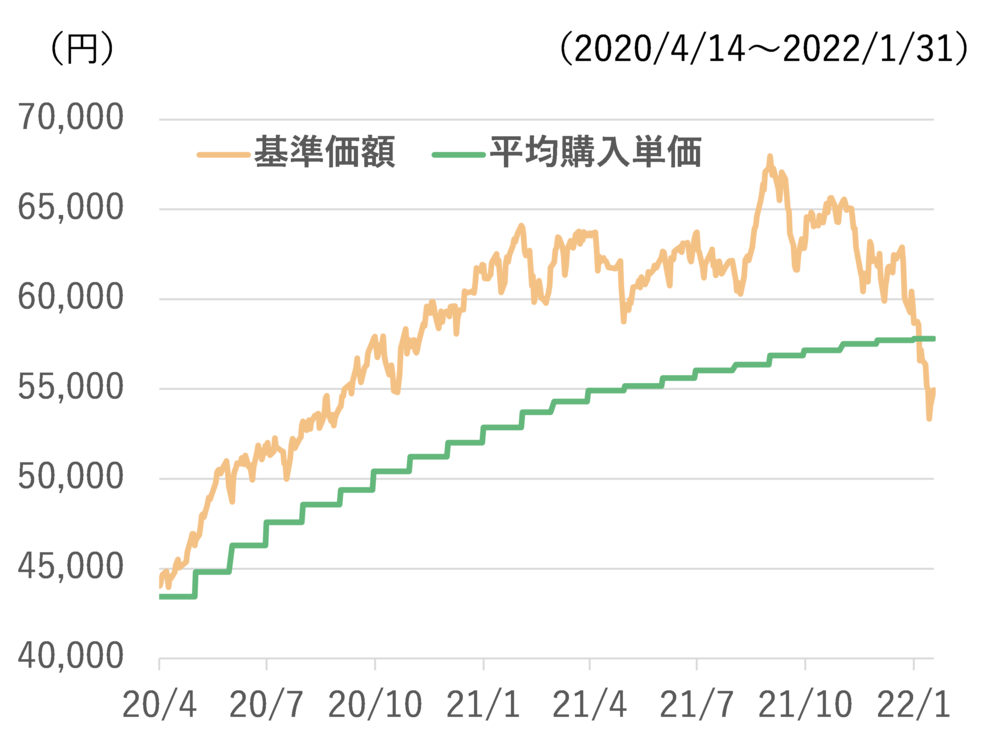

時間分散は効いていたのか?

※平均購入単価は残高反映日ベースで表示しています。

※将来の投資成果を示唆・保証するものではありません。運用実績は投資信託の利益にかかる税金等を考慮していません。

上記の図は、先ほどご紹介したシミュレーションと同じ条件で、2020年4月から2022年1月までのひふみ投信の基準価額と、同期間ひふみ投信を月5万円ずつつみたてた場合の平均購入単価を示したものです。平均購入単価とは、保有しているひふみ投信の口数1万口あたりを平均いくらで購入したかを表すもので、累積購入金額÷保有口数×10,000で計算します。平均購入単価を基準価額が上回っていれば含み益、下回って入れば含み損が生じているとお考えください。

基準価額の推移を見ていただくと、2021年の1年間は基準価額がほとんど60,000円を上回っていたことが分かるかと思います。もし、基準価額が60,000円以上のときにひふみ投信に一括投資をしていたらどうなっていたでしょうか。

2021年はほとんどの期間で基準価額6万円台

※平均購入単価は残高反映日ベースで表示しています。

※将来の投資成果を示唆・保証するものではありません。運用実績は投資信託の利益にかかる税金等を考慮していません。

2022年1月末時点のひふみ投信の基準価額は54,955円のため、もし基準価額60,000円ちょうどで一括購入していた場合の損益率はおよそマイナス8%になってしまいます。つみたて投資をしていた場合の損益率はおよそマイナス5%ですから、損益率を比べるとつみたて投資の方がマイナス幅は抑えられたと言えます。

2020年4月からつみたて投資をしていた場合、2022年1月までの期間の高値である基準価額60,000円台での購入を避け、平均購入単価を2022年1月末時点で50,000円台に抑えることができたことを考えると、高値掴みリスクを抑えることはできていたと言えそうです。

もちろん、2020年4月の基準価額40,000円台で一括投資をしていれば2022年1月の基準価額下落を経ても利益は出ていたわけですから、高値掴みリスクをさけることは基準価額が低いときに一括投資をしてリターンを上げるチャンスを逃すこととも表裏一体です。

基準価額の高低を読み切って投資ができればベストということは否定しませんが、一つのリスク低減策としてのつみたて投資ということで言えば、時間分散は今回も一定の効果を発揮したと言えます。

前編では、足元のひふみ投信の値動きを例に、つみたて投資による効果があったのかを見てきました。後編では、つみたて投資をしていても損失が出てしまう可能性のある、現在のような局面でのリスクとの向き合い方についてお伝えします。

※当記事のコメント等は、掲載時点での個人の見解を示すものであり、市場動向や個別銘柄の将来の結果を保証するものではありません。ならびに、当社が運用する投資信託への組み入れ等をお約束するものではなく、また、金融商品等の売却・購入等の行為の推奨を目的とするものではありません。

同じタグの記事を検索

#投資と上手に付き合う方法